Gli spagnoli voltano le spalle ai fondi di investimento sostenibili per la prima volta in 10 anni | Fondi e Piani

I tedeschi usano questa parola spirito del tempo per riferirsi allo “spirito del momento”, all’atmosfera intellettuale e culturale di una certa epoca. Se c’è stato un concetto che lo definisce spirito del tempo nel settore della gestione patrimoniale alla fine degli anni ’10 e l’inizio di questo periodo è stato l’emergere degli investimenti secondo criteri di sostenibilità. Nel 2021 tutto era investimento green. Nessun manager voleva essere lasciato indietro e il denaro non ha smesso di affluire in questo tipo di fondi: due euro su tre destinati ai fondi in Europa sono andati a fondi sostenibili. Ora, però, gli investitori voltano le spalle a questo modo di gestire il denaro con criteri extrafinanziari. Quest’anno sono già usciti 24 miliardi di dollari dai fondi per il clima (circa 22 miliardi di euro) e il 2024 finirà come il primo anno in cui si verificheranno flussi negativi in questa categoria di asset. Nel complesso, questi tipi di prodotti aggiungono asset per un valore di 574 miliardi di dollari.

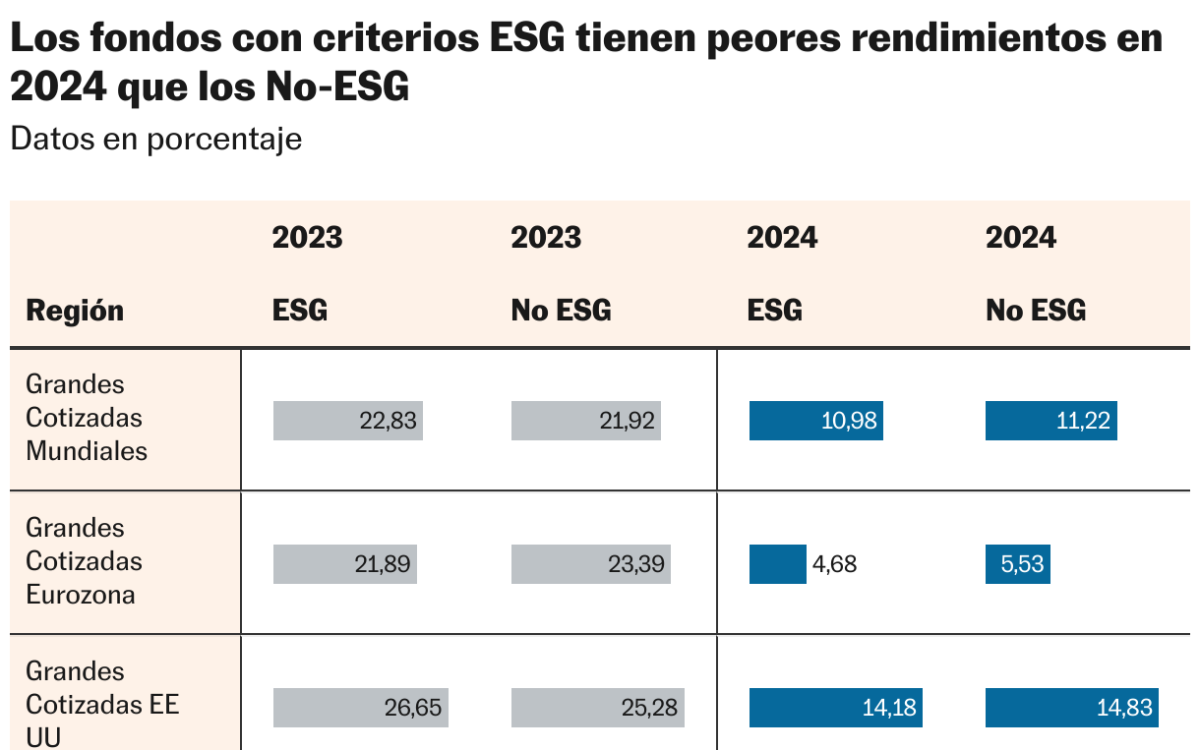

Lui spirito del tempo è cambiato e la colpa è in gran parte della redditività. Secondo Morningstar, i fondi che investono secondo criteri ambientali, sociali e di governance (ESG) hanno ottenuto risultati migliori nel 2023 rispetto a quelli che non utilizzano tali criteri, con una differenza di 55 punti base. Ma finora nel 2024, i fondi che investono in grandi società quotate globali, con criteri ESG, hanno accumulato un rendimento del 10,98%, mentre il loro equivalente senza criteri di sostenibilità ha guadagnato leggermente di più, 11,22%. Ciò accade praticamente con tutte le categorie di fondi analizzate, in cui l’etichetta verde non aggiunge, ma sottrae qualche rendimento.

Joaquín Garralda, presidente di Spainsif, la piattaforma che promuove gli investimenti sostenibili in Spagna, spiega che “la fiducia che esisteva nel 2020 che i fondi ESG fossero più redditizi è stata diluita dalle conseguenze della guerra in Ucraina, che ha aumentato le aspettative inflazionistiche, e di conseguenza gli interessi tariffe”. Un movimento che ha reso più costoso il finanziamento di molti progetti di energia rinnovabile e ne ha fatto crollare le valutazioni. L’invasione ci ha anche costretto a riconsiderare l’importanza strategica delle forniture energetiche o delle società di difesa. Garralda sottolinea che vari studi accademici hanno trovato una correlazione – ma non una causalità – tra responsabilità sociale delle imprese e redditività aziendale. “Ciò potrebbe essere dovuto a molteplici ragioni, ad esempio il fatto che le aziende più grandi e redditizie hanno molta capacità finanziaria per investire nella sostenibilità e quindi la correlazione. Ma non è che l’approccio ESG migliorerà la redditività”, afferma. E conclude che l’aspetto positivo degli studi è che “non è stato dimostrato che le aziende che investono nella responsabilità sociale d’impresa siano meno redditizie”. Naturalmente, è evidente che la mancanza di una metodologia standardizzata per valutare questi criteri aggiunge un ulteriore livello di complessità alla questione.

I fondi ESG sono una realtà quasi esclusivamente europea. L’85% del denaro dei fondi verdi proviene da veicoli provenienti dall’Europa, mentre gli Stati Uniti (che è la grande potenza mondiale nel settore dei fondi, con quasi la metà degli attivi) detengono solo il 5% di questa categoria. Il massimo dirigente spagnolo di uno dei colossi nordamericani dell’asset management spiega che “qui tutti gli investimenti ambientali sono diventati qualcosa di normativo, guidato dalle normative europee e con scarsa risposta sociale, mentre negli Stati Uniti si tratta di una questione tremendamente polarizzata, con una parte della classe politica che rifiuta categoricamente questo modo di investire”. Uno dei nuovi uomini forti della futura amministrazione Donald Trump sarà infatti Vivek Ramaswamy —che co-dirigerà con Elon Musk il nuovo ufficio per i tagli alla spesa pubblica—, un investitore divenuto famoso per aver creato un gestore di fondi appositamente pensato per contro la cosiddetta ideologia si è svegliatotermine peggiorativo adottato dalla destra americana per criticare le politiche climatiche, le politiche di uguaglianza o, in generale, la responsabilità sociale delle imprese.

In Spagna il problema è diverso: l’ignoranza. Il 72% degli investitori non sa cosa sia investire con criteri di sostenibilità (ESG). La metà della piccola percentuale che li conosce (il 51% di quel 28%, ovvero il 14% del totale), respinge i criteri ESG come un fattore decisivo nella scelta di un fondo di investimento in cui investire i propri soldi. Il dato scende dell’1% rispetto al 2022 ed è una delle conclusioni tratte dal VII Studio dell’Osservatorio Inverco. Gonzalo Rengifo, membro di Inverco e direttore generale per il mercato iberico del gestore svizzero Pictet Asset Management, attribuisce questa realtà al comportamento che hanno avuto questi fondi. “L’interesse suscitato da questo veicolo d’investimento è scomparso a causa del cattivo comportamento del mercato. Adesso dobbiamo spiegare meglio cosa significa investire con questo approccio e come funziona”, ha aggiunto.

Alzarsi e cadere

Nel momento in cui gli investimenti ESG hanno iniziato a essere presi sul serio in tutto il mondo, nel gennaio 2020, quando il presidente di BlackRock, Larry Fink, ha inviato una lettera ai principali amministratori delegati delle grandi società quotate in tutto il mondo annunciando che avrebbero rifocalizzato tutti i suoi prodotti verso investimenti più sostenibili. Questa lettera suscitò grande scalpore. E non c’era da meravigliarsi, perché l’entità è il più grande gestore di fondi del pianeta: ora gestisce asset per quasi 10 miliardi di euro. Tutto andò storto due anni dopo. Innanzitutto perché il Giornale di Wall Street ha riferito che l’autorità di vigilanza dei mercati statunitensi stava indagando sul gestore patrimoniale tedesco DWS, in seguito alle affermazioni di un ex dipendente secondo cui il gruppo aveva esagerato nell’uso dei fattori ESG nelle sue decisioni di investimento. Fu allora che il termine di greenwashingtradotto in Spagna come ecopostureo.

Inoltre, in Europa, dove sono stati compiuti i maggiori progressi in questo settore, l’eccesso di regolamentazione ha causato alcune contraddizioni. Molti fondi di investimento che utilizzavano il cognome “sostenibile”, “ambientale” o “impatto” hanno dovuto ritirarli, o modificare la categoria in cui erano collocati, dopo che l’ESMA – l’autorità di vigilanza europea – ha stabilito criteri più severi. Altri hanno venduto posizioni in alcune società petrolifere ed energetiche per mantenere l’etichetta verde. Nel frattempo, molti piccoli investitori hanno iniziato a sentirsi storditi da così tanti cambiamenti normativi e hanno iniziato a voltare le spalle a questa tendenza. E negli Stati Uniti i manager che offrono questo tipo di investimenti sono stati denunciati. Questo, prima che Trump vincesse di nuovo.

E adesso? Dopo un periodo di euforia seguito da frustrazione, i gestori patrimoniali si chiedono cosa accadrà a questa tendenza. Molti credono che i criteri ESG siano destinati a durare. Almeno in Europa, non importa quanto siano stati interrogati. “Il cambiamento climatico è una realtà, un rischio che minaccia l’intera umanità, e anche le aziende”, spiega un manager veterano. “Siamo responsabili della gestione dei rischi e le aziende che non danno per scontato che il mondo si sta muovendo verso una transizione ecologica e un minor consumo di combustibili fossili ne usciranno male”.

Gli organismi finanziari con un orientamento sostenibile come Eurizon o TriodosBank riconoscono le difficoltà incontrate da questo tipo di investimento. William de Vries, responsabile azioni e obbligazioni d’impatto presso Triodos Bank, spiega che il mercato europeo della gestione patrimoniale è sotto pressione. “I flussi sono stati piuttosto deludenti e i rendimenti dei fondi ESG sono rimasti indietro rispetto a quelli non ESG, soprattutto nella seconda metà dell’anno, con l’arrivo di Donald Trump come catalizzatore”, osserva. E anche se sperano che il sentimento negativo sul mercato si dissipi presto, riflette che “solo un rendimento interessante convincerà gli investitori a mantenere ed espandere la loro allocazione negli investimenti sostenibili”.

Più ottimista Federica Calvetti, coordinatrice ESG di Eurizon, anche se riconosce che l’interesse per questi prodotti è in calo negli ultimi anni: “Le prospettive a lungo termine sono intatte. L’accordo verde europeo e l’agenda di finanziamento sostenibile saranno decisivi nell’orientamento dei flussi di investimento verso settori come l’energia pulita, la mobilità e le tecnologie dell’economia circolare, nonché nell’evoluzione della domanda di mercato”, spiega. Il manager del gruppo bancario Intesa Sanpaolo ha infatti annunciato che aumenterà i propri investimenti in green bond dall’attuale 1,53% al 4% entro il 2025.

Cresce l’offerta di investimenti sostenibili in Spagna

Il numero totale dei fondi di investimento registrati presso la CNMV alla fine di settembre ammontava a 1.562. Di questi, 358 sono qualificati come articolo 8 del regolamento SFDR sull’informativa sulla finanza sostenibile – che già consente loro di essere considerati fondi sostenibili – mentre quelli basati sull’articolo 9 – il ranking più alto in termini di investimenti ESG – arrivano a 22. la composizione dei fondi con criteri di sostenibilità in Spagna raggiunge il 23,5% del mercato. Per Rengifo, l’appetito frugale degli investitori “non ha nulla a che fare con l’offerta, dal momento che banche e manager hanno un portafoglio abbastanza consolidato di questo tipo di investimenti con criteri di sostenibilità”.

Il patrimonio dei fondi di investimento registrati ai sensi dell’articolo 8 o 9 (SFDR) ha raggiunto i 138.838 milioni di euro a settembre, rappresentando il 35,8% del totale, rispetto al 9,8% di marzo 2021, quando è stata implementata la SFDR. I fondi che promuovono caratteristiche ambientali e sociali (articolo 8) accumulano 135.923 milioni di euro (35% del totale), mentre i fondi con obiettivo di investimento sostenibile (articolo 9) ammontano a soli 2.916 milioni di euro (0,8% del totale ). Il numero dei conti dei partecipanti ai fondi (articolo 8 o 9) supera i 7,7 milioni di euro, che rappresentano il 47,6% del totale. Questi dati sono, per José Luis Manrique, direttore degli studi dell’Osservatorio Inverco, un segno che “l’offerta di fondi con criteri di sostenibilità è consolidata nel settore dei fondi spagnolo, anche se esiste ancora una significativa mancanza di conoscenza sul loro funzionamento e sulle implicazioni tra i risparmiatori”.

Garralda, tuttavia, commenta che l’interesse per i fondi con criteri di sostenibilità è diminuito nel breve termine, soprattutto negli Stati Uniti, dopo gli attacchi agli investimenti ESG. “L’Europa guida l’afflusso di capitali in questi fondi e, con gli incentivi dei piani di transizione governativi, si prevede che i fondi ESG manterranno una redditività simile a quella di altri portafogli di investimento, soprattutto nei segmenti di mercato che hanno obblighi a lungo termine, come gli assicuratori e i fondi pensione. manager”, conclude.